Polestar amplía sus pérdidas en el primer trimestre

Con 7.200 vehículos entregados en el primer trimestre, Polestar generó unas ventas de 345,3 millones de dólares. A principios de 2023 -entonces con el Polestar 2 como único modelo- la cifra era de 543,4 millones de dólares, aunque esta cifra se ha ajustado desde entonces (más sobre esto dentro de un momento). En lugar de un pequeño beneficio bruto, el balance del primer trimestre de 2024 muestra una pérdida bruta de 30,8 millones de dólares. Si de ahí se deducen los "gastos de venta, generales y administrativos" (bastante constantes) y los gastos de investigación y desarrollo, y se añaden otros ingresos de explotación, la pérdida de explotación asciende a 231,7 millones de dólares. Hace un año era de "sólo" 219,9 millones de dólares.

Polestar explica la caída del 36% o 198,1 millones de dólares en la facturación con unas menores ventas mundiales de vehículos, mayores descuentos como resultado de las medidas de gestión de inventarios y "complejidades en relación con el reconocimiento de ingresos por las ventas de automóviles a empresas conjuntas chinas". La empresa sueca puede acreditar como un éxito la reducción de los gastos administrativos y de ventas, ya que "las medidas activas de gestión de costes compensaron los costes de las actividades promocionales relacionadas con las campañas comerciales y los eventos para el lanzamiento mundial de Polestar 3 y Polestar 4". Sin embargo, las "medidas activas de gestión de costes" también incluyen el recorte masivo de puestos de trabajo en 2023.

Lo que parece preocupante en esta fase de caída de las entregas: Polestar ha invertido casi 24 millones de dólares menos en investigación y desarrollo. Sin embargo, la empresa subraya que "sigue invirtiendo en futuros vehículos y tecnologías". Se dice que el menor gasto en desarrollo es el resultado de una mayor capitalización y también de las amortizaciones de los Polestar 2 IP en stock.

Polestar se encuentra actualmente en una situación difícil: la demanda de los coches eléctricos de alto precio de la marca no se ha desarrollado como se esperaba (a pesar de las actualizaciones periódicas del Polestar 2). Como resultado, la marca ha producido existencias caras que ahora sólo pueden reducirse con descuentos. Y modelos prometedores como el Polestar 3 se han retrasado durante mucho tiempo.

También hay problemas de gestión interna: se han detectado deficiencias en balances anteriores, por lo que éstos tuvieron que ser revisados y corregidos. Polestar sólo presentó sus cifras financieras para todo el año 2023 (pérdida de 1.170 millones de dólares) hace unos días. Y la presentación de las cifras del primer trimestre a principios de julio también llega con un retraso inusual: esta publicación también se había pospuesto.

Por tanto, la publicación de las cifras de negocio del primer trimestre coincide ahora con el anuncio de las entregas del segundo trimestre. De abril a junio, Polestar entregó unos 13.000 vehículos, alrededor de un 80% más que en el primer trimestre. Sin embargo, con 20.200 vehículos en la primera mitad del año, la marca aún no ha alcanzado una trayectoria de crecimiento para el conjunto del año: en 2023 se entregaron más de 56.000 vehículos.

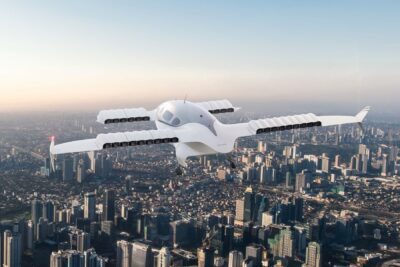

En los próximos meses, Polestar espera un mayor impulso del Polestar 3 y, a largo plazo, más del Polestar 4, cuya producción ya está en marcha en China. Sin embargo, esto significaría que el vehículo se vería afectado por los aranceles anunciados en EE.UU. y la UE. A partir de la segunda mitad de 2025, el Polestar 4 también se fabricará en Corea del Sur, y entonces podrá venderse mucho más barato en EE.UU. y Europa. La producción de el Polestar 3 en Carolina del Sur está previsto que comience a finales de verano - el SUV ya se fabrica en China desde febrero.

"Tenemos un fuerte impulso al entrar en la segunda mitad del año. Nuestros dos nuevos SUV han recibido críticas estelares de los medios de comunicación de todo el mundo y las primeras plazas para pruebas de conducción se han agotado y las plazas adicionales se están llenando rápidamente", afirma Thomas Ingenlath, CEO de Polestar. "Nuestro cambio de modelo de ventas al por menor se está acelerando en Europa y hemos reforzado nuestro equipo de gestión de ventas".

1 Comentario