La financiación de la e-movilidad supera los 1.500 millones de euros

La consultora holandesa EVBoosters publica su informe de financiación para las inversiones mundiales en e-movilidad en el 1er trimestre de 2020. Aunque vieron que el mercado se ralentizaba a medida que se producían los primeros bloqueos, las empresas siguieron haciendo tratos en algunos campos inusuales en particular.

Las empresas emergentes relacionadas con la movilidad eléctrica revelaron acuerdos de financiación por valor de 1.560 millones de dólares a lo largo del primer trimestre de este año. Aunque se trata de una cifra significativa, la Financiación mundial de la E-Movilidad El informe muestra que la financiación revelada descendió 18% en comparación con el mismo trimestre del año anterior.

El tamaño medio de las operaciones fue inferior en el primer trimestre (-21% interanuales), impulsado por un descenso del valor medio obtenido en las 3 operaciones más importantes que las empresas dieron a conocer. Al mismo tiempo, el número total de dichas transacciones identificadas aumentó 86%. Este aumento pone de manifiesto el fuerte apetito de financiación del sector, incluso cuando éste estaba entrando en un parón global, aunque de forma gradual.

Estados Unidos siguió siendo el país más fuerte en financiación, sobre todo en el valor de los acuerdos. Sin embargo, Europa igualó a EE.UU. en cuanto a número de acuerdos. China perdió impulso en comparación con el 4T/2019 y se situó en quinto lugar, debido también a que la crisis del coronavirus le golpeó fuerte y pronto, antes de que Europa tuviera que reaccionar también.

Los analistas estiman un total de $2,6 mil millones en inversiones

Los vehículos eléctricos, en sentido amplio, por lo que incluyen patinetes, bicicletas, coches y aviones, siguen siendo el principal receptor de financiación, tanto en importes revelados ($1.260 millones) como en número de operaciones (17). EVBoosters consiguió obtener detalles sobre 32 de las 54 transacciones totales.

Sin embargo, los analistas estiman que las operaciones reales ascendieron a más de 1.400 millones de PTT en el primer trimestre de 2020, en lugar de los 1.560 millones de PTT revelados. El fundador de la empresa, Paul Jan Jacobs, explica que extrapolaron la media a partir de los detalles de financiación divulgados para incluir a las empresas que no habían revelado detalles. "Estimamos que el valor global de todas las inyecciones de capital juntas puede valorarse en aprox. $2.600 millones en el primer trimestre de 2020", afirma Jacobs.

Cabe destacar que las dos principales operaciones de este trimestre fueron Joby y Lilium, ambas en el espacio aéreo urbano como fabricantes. Toyota lideró la ronda de financiación en Joby, gastando $394 millones del total de $590 en financiación que recibió la empresa para lanzar antes su servicio de taxi aéreo. Lilium recibió aproximadamente la mitad de la cantidad con 240 millones de dólares en una ronda liderada por la china Tencent. Mientras que Nio completó la lista de los tres principales dealmakers en el 1T/2020, el aspirante a fabricante de coches eléctricos experimentó un sustancial dificultades financieras debido a la crisis del virus en China a finales del trimestre, según se ha informado. Al mismo tiempo, una nueva estrategia para vincular la supervivencia de la empresa al gobierno provincial de Hefei está demostrando su éxito en este trimestre actual Q2.

Los inversores más activos: Toyota, Tencent y ABB

Las grandes corporaciones volvieron a dominar el panorama inversor a principios de 2020, con Toyota invirtiendo en la empresa británica de autobuses y furgonetas Arrival, así como en Joby, como ya se ha mencionado. También Tencent puso capital tanto en Lilium como en Nio.

La suiza ABB amplió su cartera en servicios de recarga mediante inversiones en fase inicial en numocity e In-Charge Energy. La sociedad de capital riesgo francesa Demeter fue un inversor financiero destacado con dos operaciones: CityScoot y la empresa de cartera existente NAWA Technologies.

La movilidad compartida sigue despertando el interés de los inversores

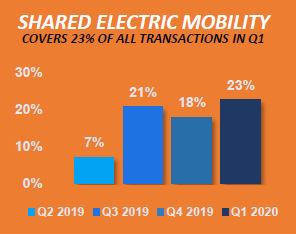

Los proveedores de servicios de transporte compartido y micromovilidad han ido aumentando constantemente su cuota de acuerdos por trimestre, alcanzando un máximo de 23% de todos los acuerdos divulgados en el primer trimestre de 2020 y situándose en segundo lugar por detrás de los fabricantes de vehículos eléctricos. En el EVBoosters informe, las flotas eléctricas se clasifican como una categoría aparte, pero si se suman a la movilidad eléctrica compartida, sería el sector más grande en términos de recuento de acuerdos.

Impacto de COVID-19

Como gran parte del mundo entró en bloqueo hacia finales del primer trimestre, se produjo una ralentización mensual secuencial de las transacciones durante el trimestre, aunque en conjunto los volúmenes aumentaron en comparación con el año pasado. Los EVBoosters esperan que el segundo trimestre muestre un efecto más pronunciado de los diferentes bloqueos en todo el mundo sobre las operaciones anunciadas.

Fuente: El "Informe mundial sobre la financiación de la e-Movilidad" es una iniciativa de EVBoosters y cuenta con el apoyo de Venture IQ, una empresa de tecnología basada en datos. Puede descargar el informe a cambio de sus datos de contacto a través de la página web de la consultora 'Sala de Tesorería EV', la mayor base de datos del mundo para informes sobre el mercado de los VEEVBoosters publicará el informe Q2/2020 a principios de septiembre a través de electrive.com.

0 Comentarios