McKinsey considera que 7 de cada 10 vehículos eléctricos chinos son potencialmente rentables

La consultora de gestión McKinsey ha desmontado y analizado diez populares coches eléctricos de fabricantes chinos para un nuevo estudio. De él, los consultores extrajeron algunas afirmaciones interesantes sobre los posibles beneficios y las perspectivas de mercado de los fabricantes internacionales.

Para el estudio titulado "Cómo impulsar el diseño ganador de vehículos eléctricos de batería", se analizaron coches eléctricos populares de producción china, tanto de grupos establecidos como SAIC y la marca Buick de GM, como de start-ups como Nio o World Champions.

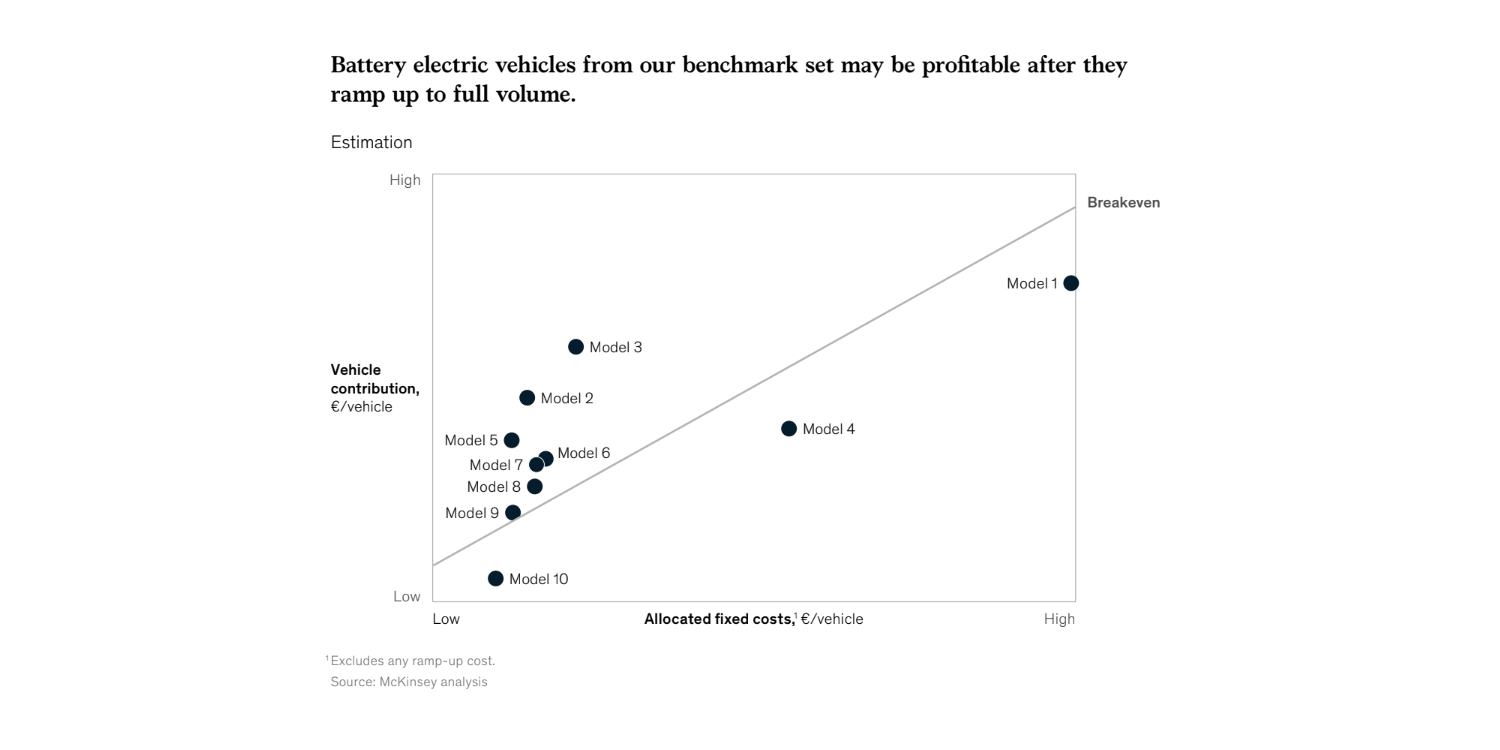

Uno de los resultados: Para poder introducir rápidamente los vehículos eléctricos en el mercado, muchos fabricantes han optado por una vía de baja inversión, por ejemplo, transformando los modelos existentes con motor de combustión interna. La proporción de proveedores locales es correspondientemente alta. Además, los fabricantes utilizan conceptos y tecnologías de producción ya existentes, así como componentes disponibles en el mercado y un alto grado de modularización para el premontaje. "Este enfoque crea un caso de negocio potencialmente rentable para al menos algunos de los modelos BEV de referencia", afirma el estudio - tan pronto como las empresas sean capaces de utilizar plenamente su volumen de producción y lograr las correspondientes economías de escala.

McKinsey considera que los fabricantes consolidados están mucho más cerca del umbral de rentabilidad que las empresas de nueva creación: los grandes ya disponen de instalaciones de producción que pueden utilizarse de forma más flexible cuando se emplean plataformas de combustión. Además, el tamaño ayuda en el desarrollo y las compras. Para los más pequeños, la atención se centra en las estructuras y en un menor volumen de vehículos. Pero: Según los consultores, siete de los diez vehículos analizados podrían ser rentables si se aprovecha bien la producción. Tres modelos, sin embargo, tienen unos costes fijos demasiado elevados para alcanzar el umbral de rentabilidad - curiosamente, un modelo cada uno con unos costes fijos muy bajos, medios y uno muy alto.

En el análisis, los expertos también constataron que todavía no existe una "bala de plata" en el diseño y la adquisición de componentes de propulsión eléctrica para los BEV chinos, como ocurre con los modelos europeos. En dos de los diez vehículos, todos los componentes se desarrollaron internamente, en tres se compraron todos los componentes de propulsión y cinco optaron por una vía intermedia entre el desarrollo interno y la subcontratación. También hay diferentes enfoques en el diseño de las baterías, así como en la interconexión e integración de los sistemas de propulsión.

Sin embargo, el panorama aún no es uniforme. Por ejemplo, quienes adquieren muchos componentes de accionamiento (en el análisis, los modelos 4, 8 y 10) tratan estos componentes de forma diferente. McKinsey atribuye al modelo 8 un nivel muy alto de integración del sistema, con prácticamente todos los componentes conectados en red, desde el cargador de CA hasta el inversor, el motor y el sistema de refrigeración de la batería. El modelo 4 tiene un nivel bajo de integración del sistema, mientras que en el modelo 10 los sistemas no intercambian datos. Los modelos 2 y 5, que tienen componentes desarrollados completamente de forma interna, no tienen la gestión térmica del motor y los cargadores conectada a la de la batería, por ejemplo. Cada fabricante, por tanto, tiene sus propias estrategias de desarrollo, compra y disposición del sistema, lo que según McKinsey ofrece margen para la optimización.

En el transcurso del estudio, McKinsey también realizó una encuesta entre los clientes potenciales sobre los motivos de compra. El punto mejor valorado fue la marca (fiable y creíble) con un 89% de aprobación, seguido del rendimiento con un 87% - además de la calidad y el nivel de confort, también se tuvieron en cuenta criterios como la autonomía y el consumo de energía. Le siguen los bajos costes de funcionamiento (86%), la conectividad (84%) y sólo después la seguridad (80%). Dado que todos los factores mencionados están muy próximos entre sí, está claro que un fabricante no debe descuidar ninguna de estas cuestiones.

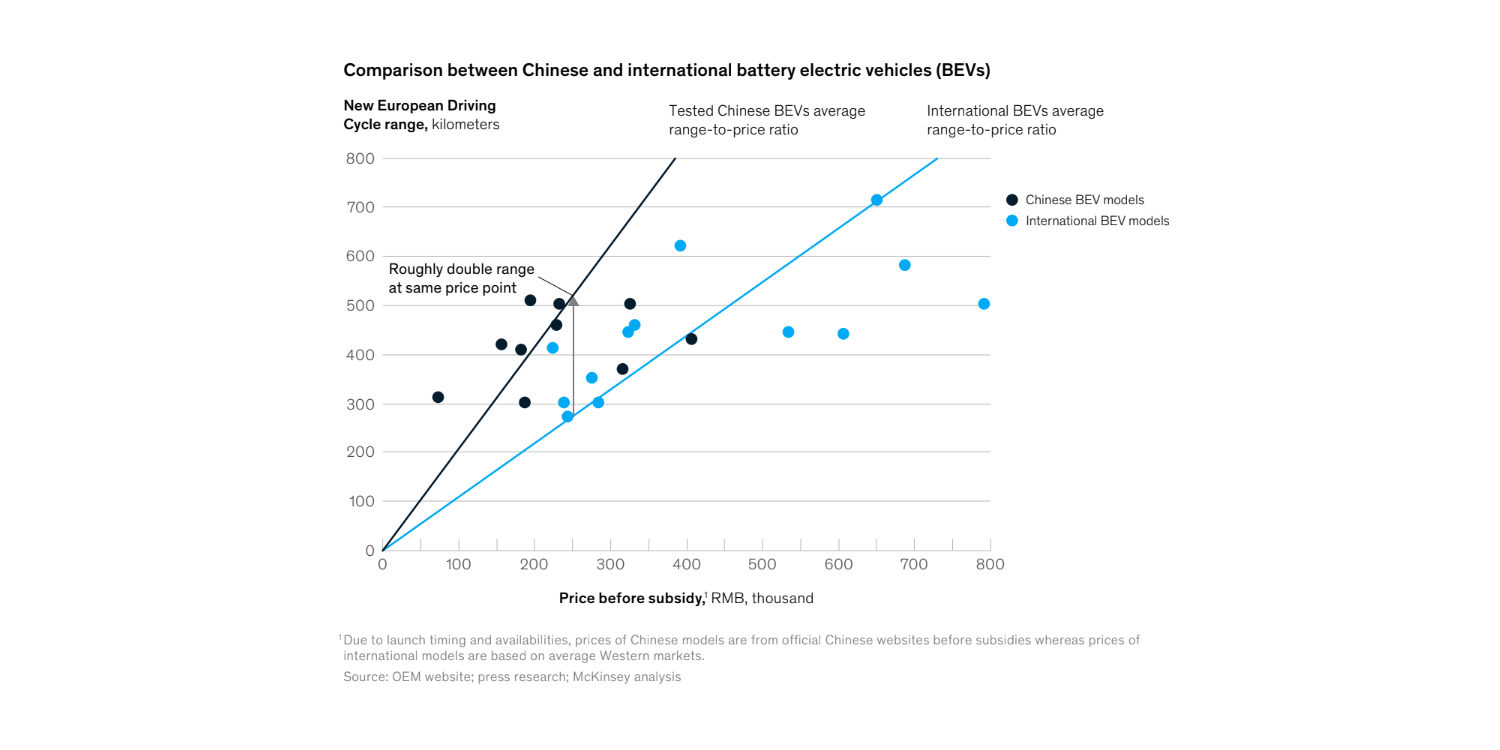

Lo importante que es la combinación de prestaciones y costes de funcionamiento, por ejemplo, puede verse en otra evaluación: Los coches eléctricos chinos suelen ofrecer una mejor relación entre el precio de compra y la autonomía. Mientras que entre los vehículos analizados, los modelos fabricados en China ofrecen una autonomía media NEDC de más de 500 kilómetros a un precio de unos 250.000 yuanes (unos 31.500 euros), los BEV "internacionales" ni siquiera alcanzan los 300 kilómetros de autonomía NEDC. En términos absolutos, algunos de los BEV internacionales ofrecen mayores autonomías, pero a un precio desproporcionadamente más elevado. Tres de los BEV chinos superan los mencionados 500 kilómetros NEDC, pero sólo cuestan entre 25.000 y 40.000 euros.

En otras palabras: Los coches eléctricos chinos ofrecen ahora mucho por su dinero, y una sólida red de proveedores lo hace posible. Así que los fabricantes internacionales tienen que darse prisa para participar en el crecimiento del mercado.

Por cierto, los consultores consideran que la caída de la demanda tras los recortes de las subvenciones en China es sólo temporal: los modelos electrónicos serían cada vez más atractivos para los clientes incluso sin subvenciones. Además: "Las normativas sobre el transporte público y las flotas gubernamentales, así como las restricciones al tráfico en el centro de las ciudades, también mantendrán la demanda de BEV".

Con información de Sebastian Schaal, Alemania.

Fuente: comunicado de prensa por correo electrónico

0 Comentarios